文 | 港股研究社

比8月酷暑更炎热的是“三通一达”。

8月12日,一则中通2亿元注册地产公司,进军地产业的消息在业界传了出来,一时间关于中通的讨论炸开了锅。

在市场热情还未消减之际,中通迎来了新一季财报。

8月19日,港股盘前,中通发布截至6月底,2021年Q2业绩报告。

就基本面数据而言,期内,营收实现了同比增长但略低于市场预期;净利润方面,增速出现同比下滑。

或是受财报影响,当日港股盘中跌幅一度达到3.12%。

2020年9月29日,中通正式登陆港股,当日以9.26%的涨幅收盘。如今距离回港股二次上市快满一年,中通的股价已经下滑至205港元,相比年初最高点297港元,下滑了94港元。

这份时满近一年的财报,又透露出“陆运之王”怎样的表现。

行业续开价格战,中通还能“逆流而上”?

报告期内,中通实现营收72.51亿元,同比增长14.4%。此前,华尔街一位分析师预测,Q2季度中通营收将达73.5亿元,要略低于市场预期。

反馈在毛利层面,报告期内,中通毛利达到16.736亿元,相比下降5.4%,能够发现的是,本财季毛利率达到23.08%,同比下滑4.55%。

在净利方面,报告期内,经调整后的净利润达到12.722亿元,相比下滑12.5%。

目前,中通的主要营收结构分为四大块,快递服务、货运代理服务、物料销售以及其他四个部分,其中,快递服务是中通的主要营收。

报告期内,中通来自核心快递服务同比增长18.1%,营收达到66.53亿元;来自中通货运代理服务的营收同比下降32.9%,达到3.14亿元;中通第二季度的配件销售收入同比下降2.2%,为3.14亿元。

季度内,中通包裹量为57.72亿件,同比增长25.6%,日均业务量超过6300万票,继续领跑行业。但需要注意的是,尽管快递量环比一季度实现持续上升,但市场份额却是有所回落,这也意味着用户对其他的快递品牌的需求量有所上升。

业绩增长的同时,营业成本也在快速拉升,报告期内,营业成本为56.51亿元,相比增长22%。其中,干线运输成本、分类拣选中心成本是两大费用支出担当,同比增长38.4%、28.6%,同时,Q2季度每包裹的干线运输成本同比增长10.2%,至0.48元,这也表明目前中通的工作效率相比还有一定的提升空间。

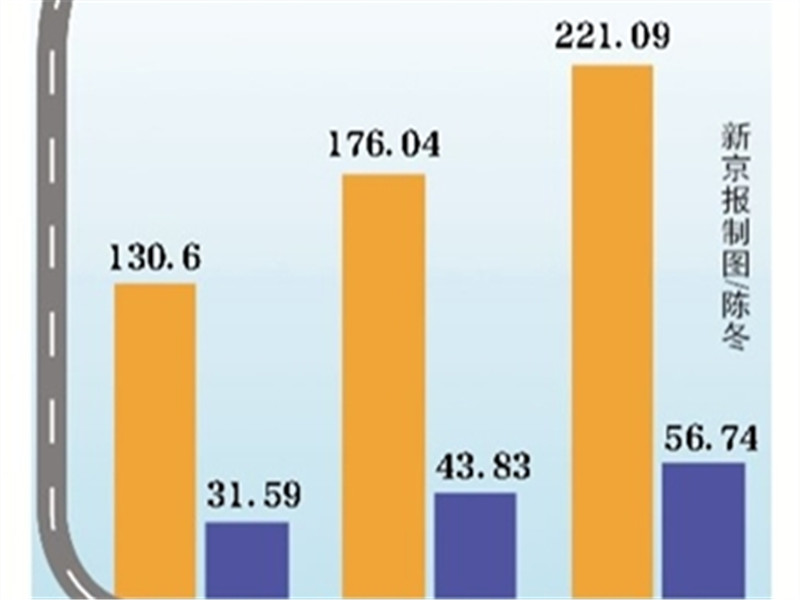

为了获得市场占有率,取得业务量上的增长,中通在价格上不断放低下限,尤其是在当前激烈的价格战下,相比“三通一达”、顺丰,中通的单票收入要远低于前者。

报告期内,中通的单票价格下降5.9%,至1.21元,这也是自2020年Q4季度开始,实现三连降。反观通达系单票收入均在2元以上,数据显示,申通、圆通、韵达的单票收入分别为2.12元、2.10元、2.02元,远低于同行的单票价格,或许也是中通本季度增收不增利的关键。

除了老对手给到的压力外,新搅局的玩家也在不断向中通施压,在7月物流产业市值排行榜中,顺丰以2693.31亿元的市值占据榜首,中通、京东物流分别以1487.44亿元、1441.75亿元的市值位列二、三位,需要注意一下,中通在很长一段时间内,一直被京东物流压在行业第三的位置。

前不久,刚在美股上市的满帮上市首日便迈入“千亿俱乐部”。

面对内忧外患,中通亟需在内部进行变革,财报电话会议上中有关负责人表示,中通计划将在未来退出价格战,集团CEO赖梅松也表示,“不必要的低价亏损件或以利润换取短期市场份额增长的做法既非明智也不可持续。”

但对于中通来说,退出“价格战”并非易事。根据中通提出的目标,预计2022年市占率将达到25%,但本季度市占率却仅为21%,距离2022年时间愈发接近,若弃掉“价格战”的方法,中通如何博得更多市占率亟需找寻到更多的方法。

行业步入寡头时代,中通“跨界”寻求新突破?

为了改变目前的现状,中通也在寻找新出路。

前不久,东京奥运会期间,中通“大方”地向奥运冠军陈雨菲赠送了一套房产,并在不久后宣布进军房地产业,这也给中通扣上了“不务正业”的帽子。

中通“不务正业”的举动,并没有就此停止,成立的上海通寓置业有限公司,经营范围就包括房地产开发、非居住房地产租赁和物业管理等。

目前,通达系、顺丰已经占据了市场大部分的份额,根据前瞻数据显示,2021上半年,我国快递行业市场份额达到75.4%,这也预示快递行业步入寡头时代,快递业的竞争也将由之前的价格竞争延伸开来,通过提供新服务、新内容来逐渐拉高自己的市场份额。

如今,正式宣布进入地产行业,算是正式坐实了中通发展新服务、新内容的想法。

这也反映新一季财报中,报告期内,中通经营活动产生的现金流为19.3亿元,同比增长54.3%;资本开支为人民币22亿元,其中,接近70%用于土地收购和分拨中心建设升级。中通对此表示,集团正在强化核心快递业务的基础能力建设以及发展综合物流服务的能力,从而构建长远的生态竞争优势。

中通进行地产行业的意图也不难理解,快递物流行业属于重资产行业,特别是直营企业例如京东、顺丰,拥有大量仓库等仓储资源,通达系等加盟制快递也需要大量转运中心以及配套园区,通过地产开发拿地皮,无疑是降低建仓、建立转运中心等资源开发成本的最佳选择。

地产资源带来的收益也比较可观,5月份在港股上市的顺丰房托,2020年收益净额就达到2.16亿港元,可出租的总面积约为30.80万平方米,平均出租率约为94.9%。

另外,从中通、顺丰这类企业的性质出发,尽管注册了公司,经营范围包括地产开发,但开发纯住宅的概率并不很高,一般是选址做物流园区,做物流地产的概率比较大,目前商品房开发商已经人满为患,商品房数量已经逐渐溢出,加之政策对房地产行业的良性推动,市场上对住宅的需求在逐渐降低。

不过,对于中通来讲,即便走差异化路线布局物流地产,但存在的风险也并不小。目前,国内物流地产市场格局基本上已经奠定,物流地产商主要分成为三类:

以普洛斯、安博、嘉民为代表的外资企业;以宝湾、宇培、易商等为代表的国内物流地产商;最后新布局者TCL、中储股份等传统工商贸企业以及阿里、京东、唯品会等电商企业,从目前的局势而言,除去住宅房开发商对拿地产生的威胁外,中通仍会面对这些玩家的争抢,且其中多数玩家的综合实力要在中通之上。

另外,物流地产的主要需求方转变为电商企业以及直播电商平台,比例已经超过50%,这也意味着中通仍然无法摆脱对电商的依赖。业内人士担忧,一旦电商需求放缓,会对物流地产商去库存化造成比较大的市场压力,换言之,届时,中通也会面临相同的境地。

结语

新一季财报,中通算是喜忧参半,尽管保住了行业的市场份额,但毛利、净利以及单票收入的表现并不乐观,这些数据表现的侧面或是反映出了中通“价格战”的弊端。

但随着多元化的社会发展以及新消费的兴起,快递行业的发展依然在向前迈步,但与此同时,市场对物流服务也提出了更高的要求,这就需要中通快递在行业的变量中寻找更多的确定性,显然,在当前竞争激烈的快递行业,并非易事。

不过,随着5G以及人工智能、物联网落地的推进,未来物流、仓储机器人等产品将加速普及,这也将推快递行业的新一轮发展,作为行业的头部玩家,中通在这条赛道上,未来依然还是有很多可挖掘的潜在价值。